يتطلب توسيع نطاق أعمالك إلى الولايات المتحدة توظيف المواهب المحلية وإنشاء نظام رواتب متوافق يلبي جميع الالتزامات القانونية. يُعد التنقل في الهيكل الضريبي متعدد الطبقات في البلاد خطوة أولى مهمة لأي شركة تخطط للعمل في هذا السوق الجديد.

لوائح الرواتب والضرائب الأمريكية

تخضع الرواتب في الولايات المتحدة للقوانين الفيدرالية وقوانين الولاية وأحيانًا القوانين المحلية، مما يخلق مشهدًا معقدًا للامتثال. يجب أن يظل أصحاب العمل على اطلاع دائم بالتكيف مع القوانين المتغيرة وضمان سلاسة العمليات. يتحمل أصحاب العمل مسؤولية حساب جميع الضرائب المطلوبة من أجور الموظفين واستقطاعها وتحويلها بشكل صحيح.

-

ضريبة الدخل الفيدرالية: تستخدم الولايات المتحدة نظامًا ضريبيًا تدريجيًا مع سبع فئات ضريبية فيدرالية للدخل. واعتبارًا من عام 2025، تتراوح هذه المعدلات من 10% إلى 37%. يحدد أصحاب العمل مبلغ الاقتطاع الصحيح لكل موظف بناءً على المعلومات المقدمة في النموذج W-4. ويتم تعديل هذه الأقواس سنويًا من قبل دائرة الإيرادات الداخلية (IRS) للتضخم.

-

ضريبة الدخل على مستوى الولاية والمستوى المحلي: بالإضافة إلى الضريبة الفيدرالية، تفرض معظم الولايات وبعض البلديات ضرائب الدخل الخاصة بها. وتختلف هذه المعدلات اختلافًا كبيرًا، حيث تستخدم بعض الولايات أقواسًا تدريجية، وبعضها يكون بمعدل ثابت، وبعضها ليس لديه ضريبة دخل على الإطلاق.

دورات الرواتب في الولايات المتحدة

في الولايات المتحدة، يمكن أن تكون فترات الدفع أسبوعية أو نصف شهرية أو نصف شهرية أو شهرية. تؤثر دورة الدفع التي تختارها على تكاليفك وتخطيط الموارد والامتثال.

الدورات الأسبوعية شائعة للعاملين بالساعة لأنها تبسط حسابات الوقت الإضافي. وعلى النقيض من ذلك، غالبًا ما تُستخدم الدورات الشهرية للأدوار ذات الرواتب لأنها تجعل تتبع الأرباح أسهل. يساعدك اختيار دورة الدفع المناسبة على إدارة الرواتب بكفاءة والحفاظ على رضا الفرق.

المساهمات الرئيسية في كشوف الرواتب في الولايات المتحدة

بخلاف ضريبة الدخل، يجب على أصحاب العمل إدارة العديد من المساهمات الإلزامية الأخرى.

-

ضرائب FICA: ضريبة قانون مساهمات التأمين الفيدرالي (FICA) هي خصم إلزامي من الرواتب يتكون من جزأين:

-

-

الضمان الاجتماعي: اعتبارًا من عام 2025، يبلغ معدل الضريبة 6.2% لكل من صاحب العمل والموظف، ويُطبق على الأجور حتى الحد السنوي البالغ 177,300 دولار أمريكي.

-

-

-

Medicare: معدل الضريبة هو 1.45% لكل من صاحب العمل والموظف، دون حد للأجور. كما يخضع الموظفون ذوو المكاسب العالية لضريبة إضافية بنسبة 0.9% من Medicare، والتي يجب على أصحاب العمل اقتطاعها ولكن لا يتطابقون معها.

-

-

ضرائب البطالة:

-

-

قانون ضريبة البطالة الفيدرالي (FUTA): يبلغ معدل ضريبة FUTA القياسي 6.0% على أول 7,000 دولار أمريكي من الأجور السنوية لكل موظف. ومع ذلك، يحصل أصحاب العمل الذين يدفعون ضرائب البطالة في الولاية في الوقت المحدد عادةً على ائتمان يصل إلى 5.4%، مما يؤدي إلى معدل فيدرالي فعال يبلغ 0.6%.

-

-

-

SUTA (تأمين البطالة في الولاية):تدير كل ولاية برنامج التأمين ضد البطالة الخاص بها مع معدلات ضريبية فريدة وقواعد الأجور. يتم تعيين الأسعار لأصحاب العمل الجدد وتعديلها لاحقًا بناءً على تاريخهم الوظيفي.

-

التنقل بين ضرائب الرواتب في جميع أنحاء الولايات المتحدة

تُعد إدارة ضرائب الرواتب عبر الولايات الأمريكية المختلفة أمرًا معقدًا. ولكل ولاية قواعدها الخاصة لاقتطاع ضرائب التوظيف وتقديمها وتحويلها، بما في ذلك ضريبة دخل الولاية وضرائب قانون البطالة (SUTA).

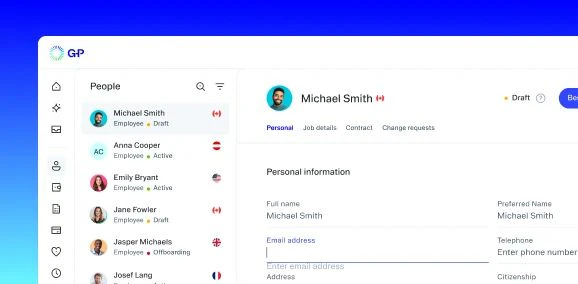

يقدم صاحب العمل المسجل (EOR) حلاً شاملاً. وبصفتك صاحب العمل القانوني، يتولى مسؤول الأخلاقيات والامتثال التعامل مع جميع التسجيلات والحسابات والملفات الضريبية الخاصة بالولاية نيابةً عنك. وهذا يلغي مخاطر الامتثال والعبء الإداري، مما يسمح لك بتوظيف المواهب في أي مكان في الولايات المتحدة.

خيارات الرواتب في الولايات المتحدة للشركات

تمتلك الشركات العديد من الخيارات عند إعداد كشف الرواتب في الولايات المتحدة:

-

كشف الرواتب الداخلي:يشمل ذلكإنشاء شركة تابعة أمريكية وتعيين موظفين لإدارة كشف الرواتب. يوفر هذا النهج أقصى قدر من السيطرة ولكنه يتطلب موارد كبيرة ومعرفة متعمقة باللوائح الفيدرالية ولوائح الولاية المعقدة والمتغيرة باستمرار.

-

شركة أمريكية لمعالجة كشوف الرواتب:يمكن للبائع المحلي معالجة حسابات كشوف الرواتب والمدفوعات. ومع ذلك، تظل المسؤولية القانونية عن الامتثال، بما في ذلك الإيداعات الضريبية والتحويلات المالية، في النهاية على عاتق شركة التوظيف.

-

G-P (صاحب العمل المسجل): G-P هو صاحب العمل المصنف رقم 1 في السجل، مما يساعدك على تمويل كشوف الرواتب بأكثر من 130 عملة. احصل على كشوف رواتب في الوقت المحدد وخالية من الأخطاء مع خيارات دفع مرنة وأضف المكافآت والعمولات والاستثناءات بسهولة ببضع نقرات فقط.

G-P EOR هو الشريك المفضل لنظم HCM وPEO وكشف الرواتب الرائدة. اجمع بيانات القوى العاملة الخاصة بك معًا في مكان واحد للحفاظ على سير العمل الحالي مع ضمان بيانات متسقة ودقيقة عبر أنظمتك المتكاملة.

كيفية إعداد كشف الرواتب في الولايات المتحدة.

تتطلب العملية التقليدية لإعداد كشف الرواتب في الولايات المتحدة عدة خطوات رئيسية:

-

الحصول على رقم تعريف صاحب العمل الفيدرالي (EIN) من دائرة الإيرادات الداخلية.

-

التسجيل لدى الوكالات الحكومية المختصة بالضرائب والقوى العاملة.

-

اجمع النموذج W-4 من كل موظف لتحديد اقتطاع ضريبة الدخل الفيدرالية والنموذج I-9 للتحقق من الأهلية للتوظيف.

-

ضع جدولاً زمنيًا للرواتب (على سبيل المثال، أسبوعيًا، نصف أسبوعي، نصف شهري) وفقًا لقوانين الولاية.

-

إعداد نظام لحساب الاقتطاعات بدقة ومعالجة المدفوعات.

-

تحويل الضرائب المقتطعة إلى السلطات الفيدرالية وسلطات الولاية بحلول مواعيدها النهائية، غالبًا باستخدام نظام دفع الضرائب الفيدرالية الإلكتروني (EFTPS) للضرائب الفيدرالية.

-

تقديم تقارير منتظمة، مثل النموذج ربع السنوي 941 والنموذج السنوي 940، إلى مصلحة الضرائب الأمريكية والوكالات الحكومية.

متطلبات شيك الراتب النهائي وكشف الراتب

كما تفرض قوانين التوظيف في الولايات المتحدة قواعد محددة لكشف الرواتب لإنهاء الخدمة وشفافية الأجور. تحدد قوانين الولاية، وليس القوانين الفيدرالية، الموعد النهائي لإصدار شيك الراتب النهائي للموظف، والذي يمكن أن يتراوح من آخر يوم عمل له إلى يوم الراتب التالي المحدد. بالإضافة إلى ذلك، في حين أن القانون الفيدرالي يتطلب من أصحاب العمل الاحتفاظ بسجلات دفع دقيقة، فإن قوانين الولاية عادةً ما تفرض تقديم كشوف الرواتب المنتظمة (كشوف الرواتب) للموظفين. ويجب أن تتضمن هذه الإجراءات بشكل عام تفاصيل مثل إجمالي الأجر وجميع الخصومات المفصلة وصافي الأجر وفترة الدفع.

كيف تؤثر إدارة الرواتب على ثقة الموظفين

تُعد الإدارة الفعالة لكشف الرواتب أمرًا بالغ الأهمية لبناء ثقة الموظفين وضمان استمرارية الأعمال. الدفع لفريقك بدقة وفي الوقت المحدد يبني الثقة والرضا.

كما أن التواصل الواضح حول خصومات الضرائب والضمان الاجتماعي والمزايا يحسن الشفافية. عندما يفهم أعضاء الفريق كشوف الرواتب الخاصة بهم، فإن ذلك يبني الثقة ويعزز الولاء. تُعد الشراكة مع صاحب العمل المسجل مثل G-P واحدة من أكثر الطرق فعالية لضمان التميز في الرواتب وبناء الثقة، مع تقليل العبء الإداري لفرق الموارد البشرية.

هل تحتاج إلى الدفع لمقاولين مستقلين أيضًا؟

يساعد G-P Contractor فرقك على إجراء مدفوعات فورية ودقيقة للمقاولين في أكثر من 180 دولة واختيارك للعملة، باستخدام محفظة رقمية أو تحويل مصرفي أو بطاقة افتراضية.

تبسيط إدارة الرواتب العالمية مع G-P

تعمل G-P على تبسيط كل خطوة من خطوات عملية إدارة الرواتب من خلال منصة G-P الرائدة في السوق. ادفع لفريقك بثقة في أي مكان في العالم - بأكثر من 150 عملة - مع نظام الرواتب الآلي في الوقت المحدد بنسبة 99%، كل ذلك بنقرات قليلة فقط. تتكامل منتجاتنا أيضًا مع حلول HCM الرائدة، حيث تقوم بمزامنة بيانات كشوف رواتب الموظفين عبر المنصات تلقائيًا لإنشاء مصدر واحد موثوق وملائم للحقيقة لفرق الموارد البشرية.

اتصل بنا لمعرفة المزيد حول كيفية دعمنا لك.